2025.09.18

工務店・HMは、住宅ローンの借入先銀行として、普段からやりとりに慣れている銀行紹介しがちですが、その銀行が「施主にとってのベスト」とは限りません。

具体的な銀行名も含め、住宅ローンの現実的な選び方について解説していきますので、施主自身がベストな選択肢をとれるようになりましょう!

※尚、本内容は【2019年12月時点】の情報であり、特に具体的な銀行ごとのローン情報などについては、最新情報と異なる場合がありますので、基礎知識や選び方などにおける参考としてお役立てください。

また直近のマイナス金利解除を踏まえた変動金利or固定金利などの考え方については、以下記事で詳しく解説していますので、こちらも参考にしてみてください。

関連記事:『マイナス金利解除による住宅ローンへの影響をわかりやすく解説【固定金利と変動金利どっちが良い?】』

目次

【結論】住宅ローンの基礎知識、銀行選びで抑えるポイントは?

住宅ローンの「基礎知識」で抑えるべきポイント

- ①:「固定金利」と「変動金利」の仕組みは?

固定金利:市場で売買される「新発10年国債利回り」に連動

変動金利:日銀が決める「短期プライムレート」に連動 - ②: 「固定金利」か「変動金利」の判断基準は?

どっちが得かは誰にもわからないので「想定返済期間」で選ぼう! - ③:「属性」がローン条件に与える影響とは?

所属企業、年収などのを踏まえた銀行からの評価。属性によって、検討銀行が変わる。 - ④:「つなぎ融資」の必要性と種類について

完成前の分割払いに対応する融資。つなぎ融資は、銀行選びの重要要素。 - ⑤:「保証会社」でローン条件が変わる?

住宅ローンの審査をする会社。同銀行でも保証会社が違うと金利条件などが異なる。

住宅ローンの「銀行」はどうやって選ぶ?

- ケース①:工務店・HM独自の「つなぎ融資」がある場合

属性に応じて、とにかく金利条件の良い銀行(保証会社)が推奨。条件付きでネットバンクもあり。 - ケース②:工務店・HM独自の「つなぎ融資」がない場合

つなぎ融資(もしくは保管金制度)がある+最も条件の良い銀行が推奨。もしくは、外部の信販系のつなぎ融資を使う。 - ケース③:「自営業」の場合

基本的には、フラット35。例外的に、信用金庫や仕事で付き合いのある銀行も。 - ケース④:転職して間もない/団体信用生命保険に加入できない病歴がある場合

基本的に、フラット35一択。 - ケース⑤:「固定金利一択」の場合

基本的に、フラット35一択。

「2019年12月時点」の情報であり、最新情報は、記載内容と異なる場合もあります。住宅ローンの審査に明確な法則はなく、最終的には「審査に出してみないと分からない」事をご理解ください。

【大前提】「35年ローン」は安易に組むな!

住宅ローンは、ローン特性への理解+リスクヘッジが必須!

住宅ローンというと、「35年ローン」にする方が多いと思いますが、その反面「35年ローンって本当に大丈夫なの?」という質問も多いです。

この答えとしては、「35年先のことなんて誰も分からないので、みんなやってるから…といって安易に組むな!」です。

ただ35年ローンは、ローン特性を理解し、しっかりリスクヘッジをできれば、めちゃくちゃ良い商品になってくれますから、そういった事前知識なしに「みんなやってるから行けー!」と勢い任せにローンを組むのはマジで危ないです。

35年ローンを組むべきでない人は?

結論だけを言うと、以下3パターンに該当する人は35年ローンを組むべきではないです。

- 住宅ローンを「戦略的」に考えられない人

- 15年~20年で残債を「土地価格だけ」にできない人

- 稼ぐ覚悟がない人

詳しい解説は以下記事を参考にしてみてください。

関連記事:『35年住宅ローンを組んではいけない人の特徴TOP3』

住宅ローンの「基礎知識」で抑えるべきポイントは?

住宅ローンを検討するにあたって、抑えておきたい基礎知識は以下の5つ。

銀行選びの前に抑えておきたい5つ

①:「固定金利」と「変動金利」の仕組みは?

②: 「固定金利」か「変動金利」の判断基準は?

③:「属性」がローン条件に与える影響とは?

④:「つなぎ融資」の必要性と種類について

⑤:「保証会社」でローン条件が変わる?

それでは、各内容について詳しく見ていきましょう。

①:「固定金利」と「変動金利」の仕組みは?

住宅ローンというと切っても切り離せないのが「金利」の話…。

金利にもさまざまありますが、ここでは「変動金利」「固定金利(全期間)」「固定金利(一定期間)」の3つに分けて解説していきます。

「変動金利」の仕組み

変動金利とは、その名の通り「金利が変動するタイプ」のこと。

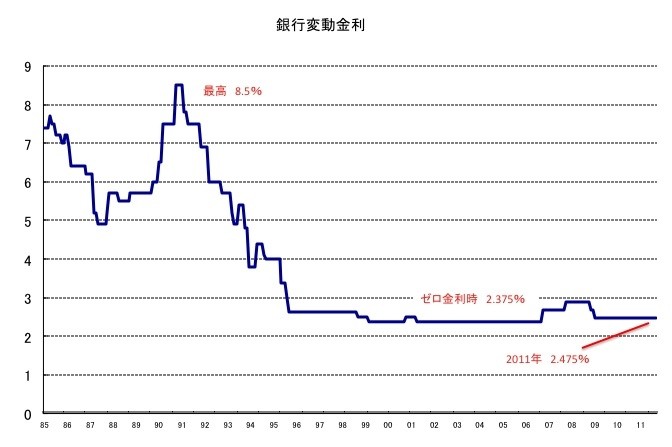

そしてこの変動する金利は、実質日銀がコントロールしている「短期プライムレート」という指標に連動して推移します。

この「短期プライムレート」というのは、基本的に「景気に連動する」と言われており、景気がよくなれば金利は上がり、景気が悪くなれば下がる傾向にあります。

(出典:all about)

(出典:all about)

上記は、変動金利の過去推移になりますが、ここ20年間は「ほぼ横ばい」で推移しています。

変動金利の上昇は、そのまま国民の生活に直結するため、好景気で国民の収入UPが実感できないと、なかなか上げにくい性質があると言えます。

そのため、「変動金利は変動するからリスクが高い!」と表面的な理解よりも「景気に連動しており、思ったより変動してない」という事実を認識しておくと良いでしょう。

固定金利(全期間)の仕組み

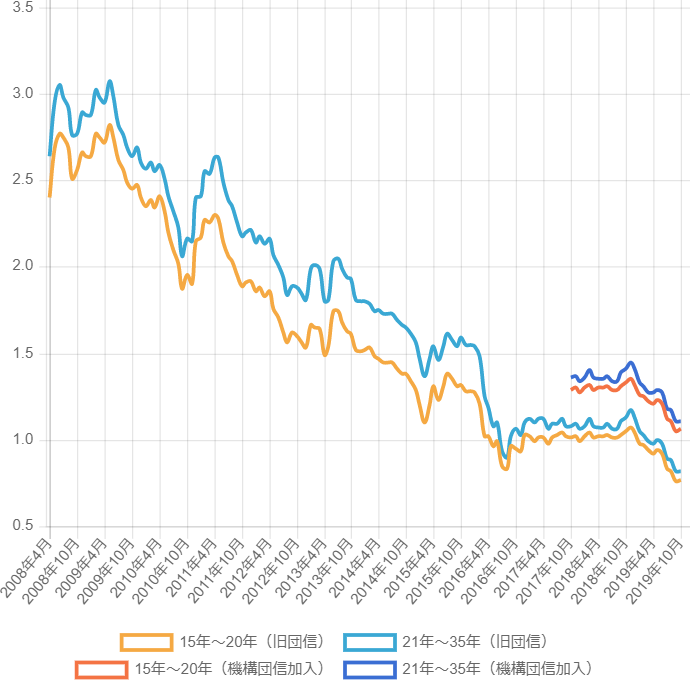

固定金利(全期間)の場合、市場で売買されている「10年国債の利回り」に連動します。

「10年国債の利回り」も変動金利と同様に、基本的には景気に連動すると言われていますが、変動金利と大きく違うのは日々変動しているという点。

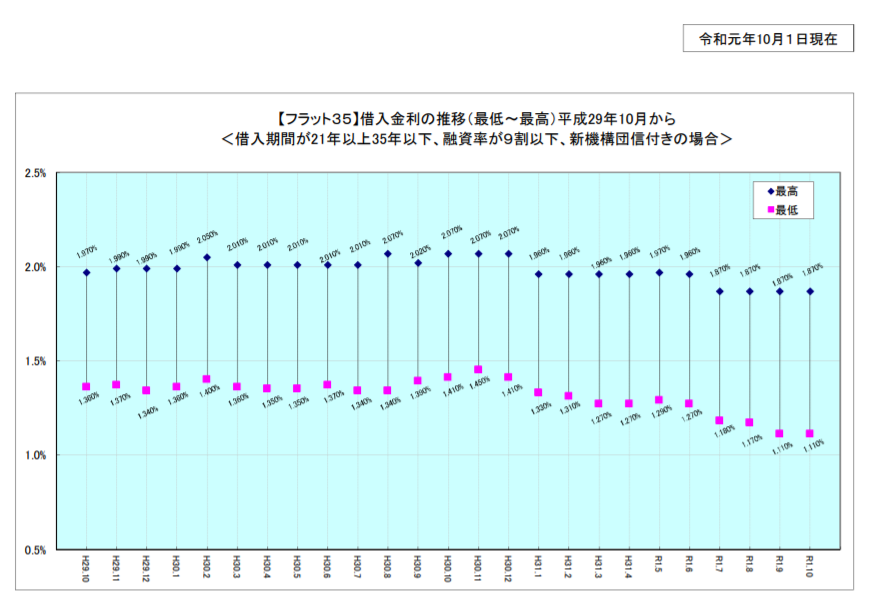

国債は市場で売買されているため、日銀がコントロールしている「短期プライムレート」のように一定ではありません。以下は、フラット35金利推移のグラフですが、このように「変動金利」よりも金利が細かく変動していることが分かります。

(出典:ARUHI)

そしてこの影響が出るのが、「ローン申込時の金利」と「実際の適用金利」のギャップ問題。

住宅ローンの適用金利が決定するのは、「ローン申込時」ではなく、「家の完成直前」なので、毎月金利が変動する固定金利の場合、「ローン申込時が低かったから固定金利にしたのに、実際の適用金利は申込時よりも高くなっていた…」という事が起きやすくなるわけです。

もちろん一度適用金利が決まってしまえば、そこからはずーっと固定なので安心ですが、このように「適用金利が決まるまでは、変動金利よりも変動しやすい」というリスクありますからあらかじめ理解しておきましょう。

固定金利(一定期間)の仕組み

固定金利(一定期間)の場合、「円金利スワップレート」という指標に連動します。

しかしこの円金利スワップレートは「10年国債の利回り」に連動しているため、結果的には変動金利(全期間)同様に「10年国債利回りに連動する」と考えてもらってもOKです。

②: 「固定金利」か「変動金利」の判断基準は?

【前提】「どちらがお得か?」は誰にもわからない

変動金利は金利が低い代わりに変動リスクがある。固定金利は、変動よりも金利が高いけど安心感がある…。

これに対して、「どっちがお得?」という質問は多いですが、この答えは「未来は誰にもわからないので、どちらが得か?も分からない」です。

そのため「資産状況」や「どのぐらいで完済したいか?」などを踏まえて検討していきましょう。

BE ENOUGHが推奨する「固定金利or変動金利の選び方」は以下の通り。

「変動金利」をおすすめする方

「繰り上げ返済しながら15年後には残債を半分にして、20年~25年くらいで完済したいよね」という場合は「変動金利」がおすすめ。

金利というのは、「残債金額」に対してかかるため、繰り上げ返済を行う前提であれば、後々金利が上がっても残債が通常よりも減っていますから、金利上昇による影響を受けづらいです。

そのため「残債金額が多い最初の時期の金利を下げる」を優先して、比較的金利が安い変動金利を選択するのが効率的…と考えます。

「固定金利(全期間)」をおすすめする方

「若いので35年かけて返済。金利変動リスクを抱えたくない」という方は、固定金利(全期間)を検討しましょう。

当然「固定金利」なので、金利は「変動金利」よりも高いですが、20年後以降の世の中など誰も予測できませんし、過去の歴史でみると最低水準のため「お得」と考えることもできます。

「固定金利(一定期間)」をおすすめする方

「現金に余裕があるので、15年くらいで完済したい。ローンを組む主目的はローン控除」という方は、「固定金利(一定期間)」を検討してみる価値ありです。

最近はあまり見かけませんが、一定期間の固定金利の場合、変動金利よりも金利が低いものもあるため、固定期間の終了タイミングで残債をドカンと減らせるのであれば、総支払額を抑えられる可能性があります。

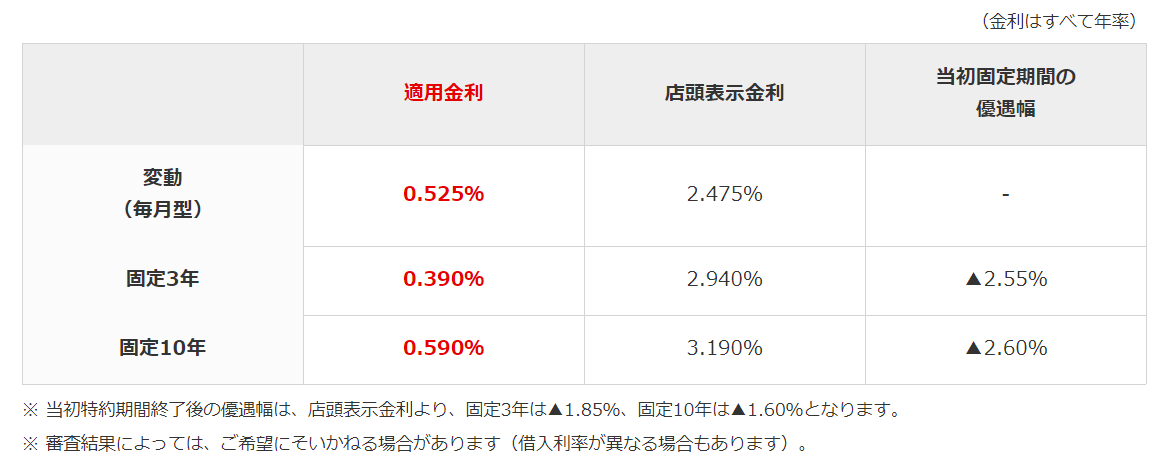

<固定金利(一定期間)が変動金利より安い事例>

(出典:三菱UFJ銀行)

マイナス金利解除も踏まえるとどっち…?

直近のマイナス金利解除を踏まえた変動金利or固定金利などの考え方については、以下記事で詳しく解説していますので、こちらも参考にしてみてください。

③:「属性」がローン条件に与える影響とは?

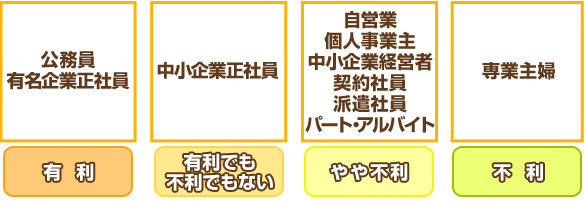

住宅ローンにおける「属性」とは?

属性とは、「銀行からの評価」のことです。評価と聞くと、あまり気持ち良くはありませんが、住宅ローンにおいて必須部分なので、理解しておかなくてはいけません。

一般的に「属性が良い」というのは、

- 上場企業の会社員

- 公務員

- 医師、看護師

- 土地を持っている

- 自己資金が2割以上(諸費用を除く)

といった人たちを指します。こういった属性が良い場合、銀行側も金利条件を優遇してくれたり、希望通りの借入額を提示してくれる可能性が高くなります。

自分の「属性」で最高条件を出してくれる銀行を探そう

<属性のイメージ>

(出典:ファイグー)

このように、住宅ローンにおいて「属性」というのは非常に重要な要素なのですが、その反面「変えようがない」というのも事実。

ただ中には、属性が普通でも「最優遇金利」を提示してくれる銀行もあるので、住宅ローンの銀行選びにおいては、「自分の属性で最高条件を提示してくれる銀行」を探すことが大切です。

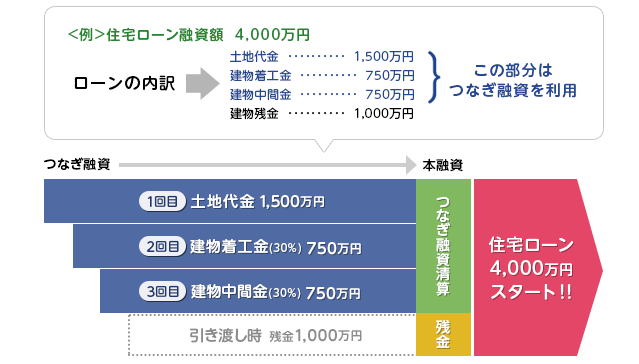

④:「つなぎ融資」の必要性と種類について

「つなぎ融資」とは?

<土地分割融資・つなぎ融資のイメージ>

(出典:価格.com)

住宅ローンとは、「住宅が完成した時」に支払われるローンのこと。

しかし、完成前にも「土地決済金」や「着工金」、「中間金」などのお金が必要になるため、これらは住宅ローン以外で用意しないといけません。

このように、住宅ローンとは別の融資のことを「土地分割融資」や「つなぎ融資」と呼びます。

そしてこのつなぎ融資は、大きく分けると以下の4種類。(つなぎ融資に準ずる制度を含む)

つなぎ融資①:「工務店・HM独自の提携つなぎ融資」

地元銀行と提携して、自社で契約したお客様だけが使える「独自のつなぎ融資」を持っていることがあります。

ただ地場の工務店などにはなく、ある程度の規模感の工務店・HMにしかないので、独自のつなぎ融資を持っている場合はラッキーです。

またこういった工務店・HM独自のつなぎ融資の場合、住宅ローンを組む銀行がどこであっても使えるので、「自由に銀行を選ぶことができる」というメリットは大きいですね。

つなぎ融資②:「銀行のつなぎ融資」

銀行が独自で行っている「その銀行で住宅ローンを組む人だけが使えるつなぎ融資」ですね。

①のように、契約した工務店・HMが独自の提携つなぎ融資を持っていない場合、銀行のつなぎ融資を使う必要があるので、②のような「つなぎ融資を持っている銀行」で住宅ローンを組む必要があります。

つなぎ融資③:「銀行の保管金制度」

土地決済(土地決済がない場合は着工金時)に「家づくりにかかる全額」を融資してもらって、必要分だけ口座に振り込んでもらい、残りは銀行に保管してもらう制度。

当然ながら、その銀行で住宅ローンを組む人しか使えない制度です。

「先に全額借りる」というだけなので、厳密に言うと「つなぎ融資」ではないため、つなぎ融資金利が0円とお得ですが、土地決済(土地決済がない場合は着工金時)から借入金額(全額)に対するローン支払いが始まるのがデメリット。賃貸に住んでる場合であれば、「家賃」と「ローン支払い」が平行する形になりますね。

またこういった「保管金制度」がある地銀や信金については、金利条件が悪いことが多いのでそのあたりも併せてチェックしておきましょう。

つなぎ融資④:「信販系のつなぎ融資」

アプラスという「信販系の会社が行っているつなぎ融資」を指します。

こういった信販系のつなぎ融資の場合、どの工務店・HMで契約しても、どの銀行で住宅ローンを組んでも使える…、といった珍しいつなぎ融資です。

契約した工務店・HMが、独自の提携つなぎ融資を持っておらず、銀行側もつなぎ融資や保管金制度を持っていない…という場合は、こういった信販系のつなぎ融資も選択肢でしょう。

ただ費用については高めなので、①~③で使えそうなものがあればそちらを優先した方が良いですね。

⑤:「保証会社」でローン条件が変わる?

ローンには、「独自保証会社」と「外部保証会社」の2パターン!

<保証会社が違うとローン商品内容も違う>

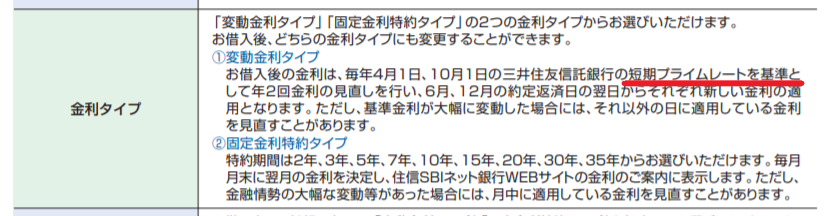

(出典:三井住友信託銀行)

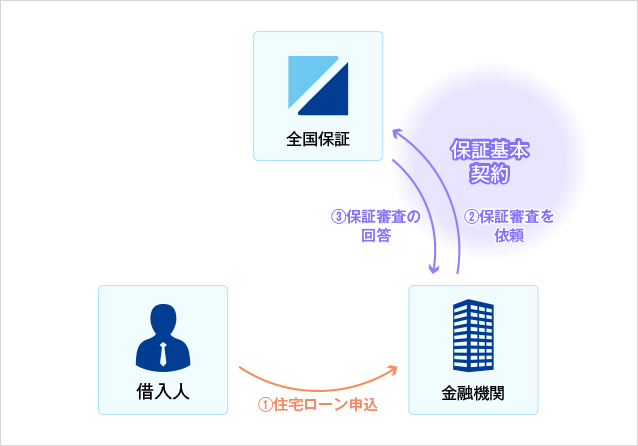

誤解しがちですが、実は住宅ローンの審査をするのは「銀行」ではなく「保証会社」です。

詳しい仕組みは理解しなくてOKですが、同じ銀行でも保証会社が違うと、金利条件なども変わってくるということは理解しておいてください。

つまり、住宅ローン選びにおいては、「◎◎銀行のローンを狙おう!」ではなく、「◎◎銀行●●保証のローンを狙っていこう!」と考えるのが正しいわけです。

一般的に、銀行側は「銀行独自の保証会社」と「外部の保証会社(全国保証)」と住宅ローンでも2種類持っていることが多く、例えば三井住友信託銀行の場合、「三井住友トラスト保証」と「全国保証」と2つのローンを持っています。

「独自保証」と「外部保証」、それぞれの特徴は?

<多くの銀行で使えて、借入額が伸びやすい全国保証>

(出典:全国保証)

一般的に、銀行独自の保証会社の場合、「金利条件は良いが、借入額が伸びにくく審査は厳しめ」です。

一方で外部保証会社(全国保証)の場合、「借入額が伸びやすく、審査も甘めだが、金利条件が悪い」と言われています。

【ケース別】住宅ローンの「銀行」はどうやって選ぶ?

住宅ローンを組む借入先となる銀行の選び方について、以下5パターンに分けて解説していきますが、これらは、「工務店・HM独自の提携つなぎローンが使えるか?」によってとるべき選択肢が変わってきます。

ケース①:工務店・HM独自の「つなぎ融資」がある場合

ケース②:工務店・HM独自の「つなぎ融資」がない場合

ケース③:「自営業」の場合

ケース④:転職して間もない/団体信用保険に加入できない病歴がある場合

ケース⑤:「固定金利一択」の場合

それぞれ詳しく見ていきましょう。

ケース①:工務店・HM独自の「つなぎ融資」がある場合

工務店・HM独自の提携つなぎ融資を使える場合、とにかく金利条件の良い銀行(保証会社)を選べるので楽です。ネットバンクという選択肢もありますね。

それぞれ属性ごとに解説していきます。

属性が良い人の場合は…?

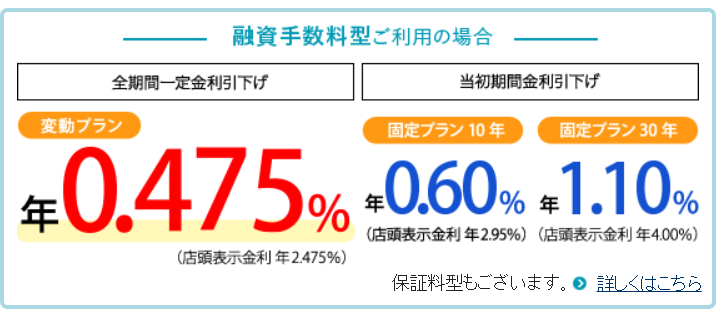

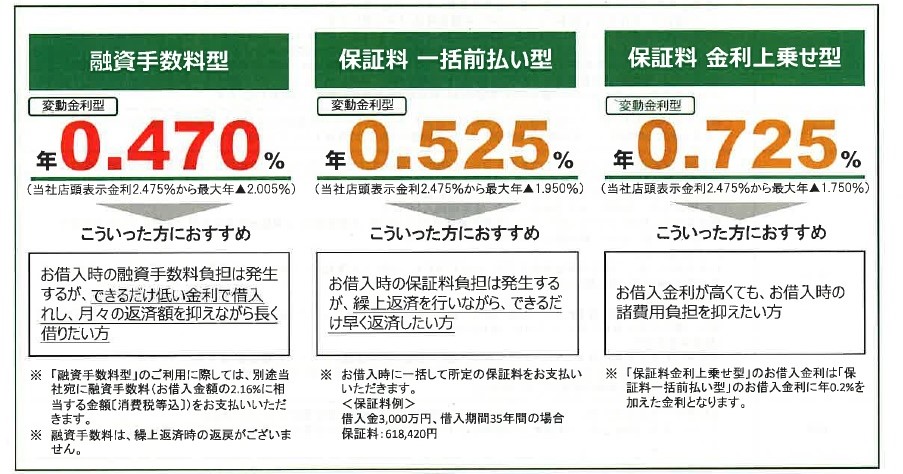

リアルバンクであれば、「三井住友信託銀行(三井住友トラスト保証)」の住宅ローンが最強でしょう。

最優遇で0.475%(変動:融資手数料型)を取得できれば、そこからNISA口座開設などで金利は「0.445%」まで下がります。

三井住友信託銀行のデメリットとしては、「つなぎ融資を持っていないこと」ですが、これも工務店・HM独自のつなぎ融資が使えるのであれば問題ありません。

別途「土地分割融資」についても可能ですが、その場合土地分のローン返済がすぐに開始しますのでご注意を。

<リアルバンク最強の三井住友信託銀行>

(出典:三井住友信託銀行)

加えて、属性が良く、工務店・HM独自のつなぎ融資が使えるのであれば、「ネットバンク」もありですね。

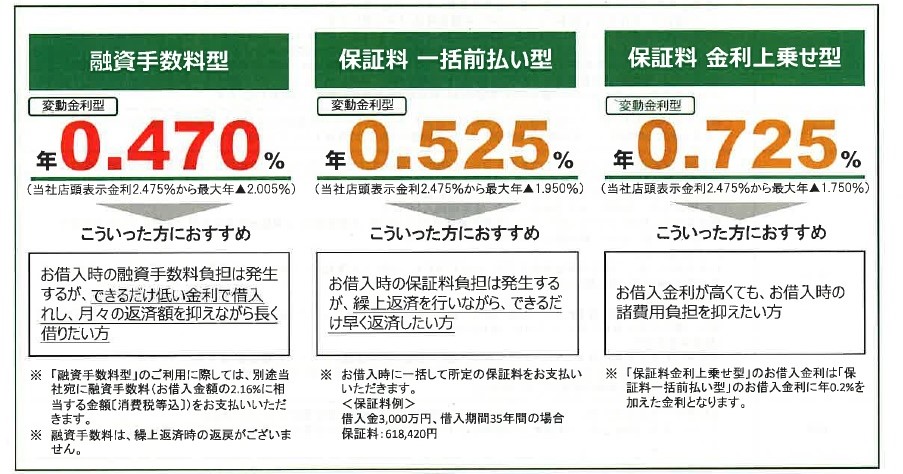

ネットバンク選びの際の注意点としては、「金利が短期プライムレートに連動するかどうか?」です。

BE ENOUGHが確認できた、短期プライムレートに連動するネットバンクとしては「住信SBIネット銀行」。変動金利は0.457%で、8大疾病団信オプションが無料でつくのは嬉しいですね。ただし、審査はかなり厳しめの模様…。

<短期プライムレートに連動する「SBI住信ネット銀行」>

(出典:住信SBIネット銀行)

ネットバンク選びにおける詳しい注意点は、以下記事内で解説していますのでこちらも併せて読んでみてくださいね。

関連記事:『住宅ローンを「ネットバンク」で組む際のデメリット・注意点は?』

属性が普通の人の場合は…?

ここでいう「属性が普通の人」とは、中小企業会社員、土地から購入、フルローン等の方を指します。

属性が普通の人でも、良い条件を出してくれるのが「りそな銀行(りそな保証)」の住宅ローン。

変動金利で「0.47%(融資手数料型)」の好条件が出やすいです。ただし、借入額はそんなに伸びない印象で、年収の7倍程度が上限かと思われます。

そして、借入額が伸びやすいのが「三井住友信託銀行(全国保証)」の住宅ローン。

変動金利「0.525%(融資手数料型)」と金利条件はりそなに負けますが、NISA口座開設で「0.495%」まで下がりますし、年収の8倍程度までは借入できる可能性があります。

先にもお話しした通り、全国保証は「借入額は伸びる反面、金利が高い」と言われているにもかかわらず、三井住友信託銀行(全国保証)は「0.525%」と低水準。他銀行の全国保証ローンに「0.775%前後」が多いことを考えると貴重な存在と言えます。

<属性が普通でも好条件を出やすい「りそな銀行」>

(出典:りそな銀行)

ケース②:工務店・HM独自の「つなぎ融資」がない場合

工務店・HM独自のつなぎ融資がない場合、ローン銀行の選び方は以下の3つ。

選び方①:「つなぎ融資」を持っている銀行を選ぶ

メガバンクだと、「りそな銀行」や「みずほ銀行」がこれに該当しますね。(ちなみに、先ほど紹介した三井住友信託銀行は、つなぎ融資を持っていないので注意してください。)

「住宅ローン」と「つなぎ融資」の手続きを一本化できるので、これだけでローン手続きもかなり楽になりますよ。

またつなぎ融資の金利は、銀行によって異なりますが、基本的に「高め」に設定されることが多いです。

選び方②:「保管金制度」のある銀行を選ぶ

<保管金制度がある銀行は、地銀・信金中心>

(出典:京都銀行)

保管金制度とは、土地決済時(土地決済がない場合は着工時)に家づくりにかかる「全額」の融資実行を行い、支払いの都度、必要金額だけを口座に振り込み、残りは銀行側に保管してもらう制度。

そもそも「つなぎ融資」には該当しないため、つなぎ融資の手続きや金利が発生しないのはメリットはありますが、ローン返済が「土地決済時(土地決済がない場合は着工時)」から始まってしまうため、入居までの間は「家賃」と「ローン支払い」で二重払いになってしまうのがデメリット。

また保管金制度のある地銀・信金については、そもそもの金利条件が悪い傾向にあるのでご注意してくださいね。

選び方③:外部の信販系つなぎ融資を使う

<アプラス・ブリッジローン>

(出典:アプラス)

「つなぎ融資を持っていない銀行で住宅ローンを組みたいので、つなぎ融資だけやってくれる銀行があれば…」という要望にも応えられるのが、信販系の「アプラス・ブリッジローン」。

例えば、金利条件・借入額を優先するためにも、「三井住友信託銀行(全国保証)」で本融資を組みたいのですが、三井住友信託銀行はつなぎ融資を持っていません。こういった時も、アプラスを使えばつなぎ融資問題は解決です。

ただしアプラスのつなぎ融資は、「基本手数料11万円・仮登記費用約6万円・印紙代2万円・金利2.675%」と手数料・金利が高いです。

つなぎ融資だけやってくれるだけ有難いですが、費用負担感は大きいので、状況に合わせて検討しましょう。

ケース③:「自営業」の場合

<フラット35の金利は過去最低レベル>

(出典:suumo)

自営業の場合、会社員と比べればローン審査は不利ですが、それでも決して借りられないわけではありません。

そんな自営業の方にやさしい住宅ローンは、「フラット35」です。

フラット35の場合、「固定金利(全期間)」しか選べませんが、過去最低レベルの低金利時代なので自営業の方にとって、これは大きなチャンスと言えます。

また、仕事上で付き合いのある地銀や信用金庫が相談に乗ってくれる事があり、関係が良ければ「プロパー融資(支店ごとに融資判断をするローン)」で頑張ってくれる可能性がありますので、こちらも併せて検討してみましょう。

関連記事:『住宅ローン「フラット35」のメリット/手数料・金利を下げるテクニックは?』

ケース④:転職して間もない/団体信用生命保険に加入できない病歴がある場合

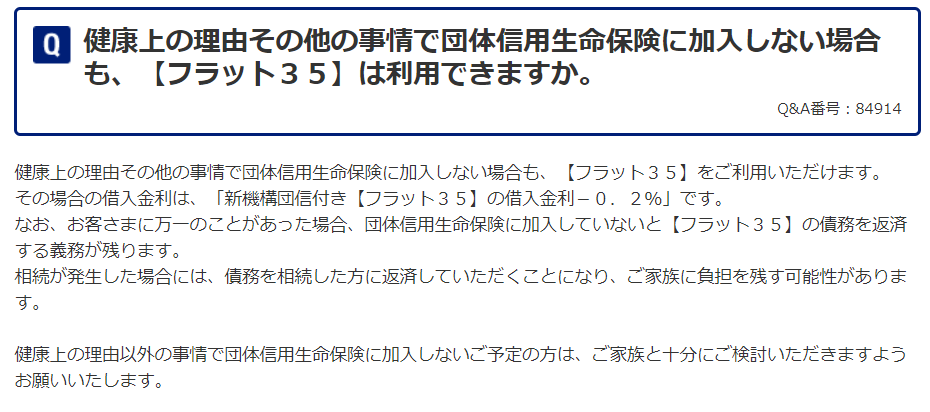

<フラット35は、団信に加入しなくても利用できる>

(出典:住宅金融支援機構)

転職して間もない方の場合、自営業の方同様、基本的には「フラット35一択」でしょう。

フラット35であれば、転職3カ月後でもローンが通る場合がありますが、無難に行くなら「転職後6カ月程」を目安にローン審査してみるのが良いですね。

次に団体信用生命保険(亡くなったらローン残債が0円になる保険。以下、団信)に加入できない病歴がある場合ですが、こちらの場合も基本的には「フラット35一択」です。

フラット35以外の住宅ローンは、基本的に団信加入が必須です。ただフラット35であれば、団信に加入しなくてもローンを組むことが可能です。

ただその場合、亡くなった場合にローン残債が残ってしまうリスクがありますので、こういった場合は他の加入条件の緩い生命保険に加入しておくのが良いでしょう。

関連記事:『住宅ローン「フラット35」のメリット/手数料・金利を下げるテクニックは?』

ケース⑤:「固定金利一択」の場合

固定金利の場合、「全期間固定」か「一定期間」かによって選び方が変わってきます。

全期間固定の場合

全期間固定の場合、「フラット35一択」で良いでしょう。

ただ例外的に、フラット35の金利が上昇し始めた時などは、一般銀行の35年固定金利の方が低くなる場合がありますのでチェックしてみてください。

関連記事:『住宅ローン「フラット35」のメリット/手数料・金利を下げるテクニックは?』

一定期間固定の場合

一定期間固定の場合は、「固定期間終了後の金利上昇」に注意。

基本的に一定期間固定金利を選ぶ方は、ローン控除が終わる際にどかんと繰り上げ返済するケースが多いですね。

最近では、ローンシミュレーションの無料アプリもありますから、各自繰り上げ返済パターンに合わせて、総支払額をシミュレーションしてベストな期間選択をされるのが良いですね。

<ローンシミュレーション無料アプリも充実>

(出典:Google Play)

まとめ

住宅ローンの「基礎知識」で抑えるべきポイント

- ①:「固定金利」と「変動金利」の仕組みは?

固定金利:市場で売買される「新発10年国債利回り」に連動

変動金利:日銀が決める「短期プライムレート」に連動 - ②: 「固定金利」か「変動金利」の判断基準は?

どっちが得かは誰にもわからないので「想定返済期間」で選ぼう! - ③:「属性」がローン条件に与える影響とは?

所属企業、年収などのを踏まえた銀行からの評価。属性によって、検討銀行が変わる。 - ④:「つなぎ融資」の必要性と種類について

完成前の分割払いに対応する融資。つなぎ融資は、銀行選びの重要要素。 - ⑤:「保証会社」でローン条件が変わる?

住宅ローンの審査をする会社。同銀行でも保証会社が違うと金利条件などが異なる。

住宅ローンの「銀行」はどうやって選ぶ?

- ケース①:工務店・HM独自の「つなぎ融資」がある場合

属性に応じて、とにかく金利条件の良い銀行(保証会社)が推奨。条件付きでネットバンクもあり。 - ケース②:工務店・HM独自の「つなぎ融資」がない場合

つなぎ融資(もしくは保管金制度)がある+最も条件の良い銀行が推奨。もしくは、外部の信販系のつなぎ融資を使う。 - ケース③:「自営業」の場合

基本的には、フラット35。例外的に、信用金庫や仕事で付き合いのある銀行も。 - ケース④:転職して間もない/団体信用生命保険に加入できない病歴がある場合

基本的に、フラット35一択。 - ケース⑤:「固定金利一択」の場合

基本的に、フラット35一択。