2026.03.06

本日は「皆さんが税金を払いすぎていないか」というお話です。

土地や建物を購入すると不動産取得税という税金がかかるのですが、これには軽減措置があるんです。

ただ、この軽減措置は「申請しないと適用されない!」「申請しないとそのまま高額な税金を取られちゃう!」ものですので、その点をしっかり知っておきましょう。

これは住宅会社が教えてくれればよいのですが、そうではない会社もありますので、施主の自己責任でしっかりと知識をつけていく必要があります。

まず不動産取得税がどれくらいかかるのか、どれくらい軽減してもらえるのか、そしてその軽減の申請方法から、申請を忘れてしまった方はどうしたらいいのか、ということを解説していきたいと思います。

目次

不動産取得税~土地編~

それではまず、「土地の不動産取得税がどれくらいかかるか?」という話ですが、計算方法は必ずしも知らなくても大丈夫です。一応、知識として知っておきましょう。

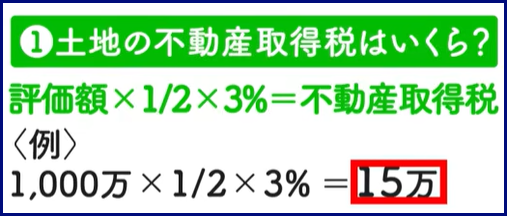

①「不動産取得税」を算出

不動産の固定資産税評価額、これは売値ではありません。

購入価格ではなく、それより金額が下がった固定資産税の評価額というものがあり、その半分(1/2)に3%を掛けた金額が、土地の不動産取得税の金額となります。

ですので、固定資産税の評価額が1,000万円だった場合、その1/2は500万円、500万円の3%で15万円となります。

この15万円が不動産取得税としてかかってくるのが、まず基本というわけです。

②「軽減措置を考慮した最終金額」を算出

しかし、ここから軽減措置があります。

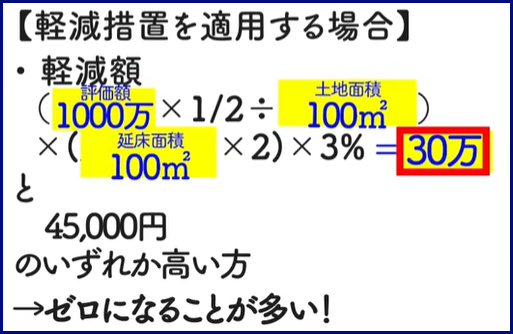

例を挙げますと、土地が100平米、建物100平米で、土地の固定資産税評価額が1,000万円だとします。評価額1,000万円の半分は500万円ですよね。500万円を土地面積100平米で割ると平米単価は5万円になります。

5万円に床面積の2倍(上限200平米)を掛けると1,000万円となり、その3%で軽減額は30万円ということになります。

軽減額は30万円と45,000円のどちらか高い方ですので、この場合は30万円が軽減されます。

先ほど計算した本来の不動産取得税の15万円から軽減額の30万円を差し引くとマイナスになりますが、税金がマイナスになることはないため「0円」となります。

このように、土地の不動産取得税というのは、土地が非常に高かったり広かったりしなければ、割と0円になることが多いのです。

ただし、この軽減は申請をしないと適用されないため、何も知らずに通知が来ると、「これは税金だから払うものだ」と思い、固定資産税や自動車税など他の通知と一緒によく分からないまま支払ってしまう方が本当に多く見受けられます。

土地の不動産取得税は、多くの場合0円になるということを覚えておいてください。

どうやって申請するのか

細かいことを説明しても忘れてしまうと思いますので、一つだけ覚えておいてください。

不動産取得税の納付書が必ず届きます。

届いたらそこに記載されている[都道府県税事務所](東京なら都税事務所、大阪なら府税事務所、県なら県税事務所)に「どうすれば軽減措置を受けられますか?」「申請したいのでやり方を教えてください!」と電話をしましょう。これで大丈夫です。

手続きは、家の完成状況によって異なります。

【家がすでに完成している場合】・・・完成したことを示す書類を送るように言われます。

【家がまだ完成していない場合】・・・[猶予申請]といって、「この土地にはこれから家を建てるので、支払いを猶予してください」という申請をすることができます。申請をすれば支払いを猶予してもらえ、家が完成した後に「このような書類を送ってください」と丁寧に案内してくれます。

都道府県税事務所の窓口の方は、ほとんどがこの軽減措置に関する問い合わせ対応なので案内もとてもスムーズです。

もう一度言います。不動産取得税の通知が来たら、そのまま支払わずに[都道府県税事務所]に電話をして、軽減措置のやり方を聞く。そして、その通りに実行する。めちゃくちゃ簡単です。

「もう払っちゃったよ」という方も、心配は不要です。還付もできます!

納税した後でも5年間は還付請求をすることができます。

詳しい期限については都道府県税事務所に問い合わせをして、「還付の対象になりますか?」と聞いてみてください。

10万円・20万円が戻ってきたら嬉しいですよね。申請を忘れてしまったという方も、諦めずに実行していただければと思います。

不動産取得税~建物編~

続いて建物の方ですが、こちらにも不動産取得税というものがあります。

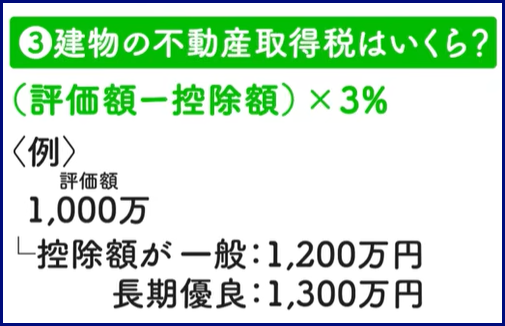

計算式としては、住宅の評価額から控除額を差し引いたものに3%を掛けることになります。

例を挙げますと、建物の評価額が1,000万円だとしましょう。それに対する控除額は固定で決まっています。

一般の住宅の場合は1,200万円、長期優良住宅の場合は1,300万円となります。

建物の評価額が1,000万円の場合、1,000万円から1,200万円もしくは1,300万円を引くことになるので、課税対象額は0円、つまり建物の不動産取得税はかからないことになります。

「建物の減税措置は申請しないと適用されないのか」

これについては府税事務所に確認しました

「建物に関しては特に申請がなくても、税事務所の方で自動的に減税をしていきます。ほとんど0円になることが多いですが、もしプラスになった場合でも、減税された後の金額で通知書を送っています」

というのが大阪府税事務所の回答でした。

これは日本全国で確認したわけではないので断定はできませんが、建物に関しては申請なしで自動的に軽減されているのではないかと感じます。

もし万が一、軽減が適用されていない納税通知が来た場合には、土地の時と一緒です。都道府県税事務所に「これ控除されてないですよね?」と電話をしましょう。

軽減措置の条件

軽減措置を受けるための条件というのもあります。

| 土地 | 土地を購入してから3年以内に建物を建てる |

|---|---|

| 建物 | 床面積が50平米以上240平米以下である |

土地については、通常3年以上も経つことはないかと思いますし、建物についても、ほとんどの場合がこの範囲に収まるかと思います。

上記の通り、ほとんどの方が条件に当てはまると思いますので、ぜひ払わなくてよい税金は払わないようにしていただければと思います。

住宅会社の皆様へのお願い

ここからは住宅会社の皆さん、ハウスメーカーや工務店の方へのお願いです。

ほとんどの方は実行されていると思いますが、中には不動産取得税の軽減措置の案内をしていない住宅会社も結構存在するようです。

多くの場合、不動産取得税の通知が来る時には、まだ家は完成していないかと思いますので、猶予申請のご案内はしっかりとしてあげてください。

「通知が来ても、猶予申請をすれば支払いが猶予され、家が完成した後に申請することで軽減措置後の税金が請求されます」ということを伝えてあげてください。

ただ、施主の皆さんも忘れますから、「不動産取得税の通知が来たら、都道府県税事務所に問い合わせをしてください。すぐには支払わないでください」という点を、しっかりと伝えていただきたいと思います。

また、過去にお引き渡しをした方で、不動産取得税の案内をしていない場合は、過去の施主の皆様に「不動産取得税の軽減措置はされていますか」ということをお知らせしてあげてください。5年間は還付できるということですので、アフターフォローも兼ねて一度告知していただければと思います。

このように、建てる側が勉強して賢くなることも大事ですが、全てのことを施主が勉強して家づくりを成功させるということは不可能です。住宅会社側が、施主に優しい家づくりをサポートすることで、優しい住宅業界を少しずつ作っていくために、ご協力いただければと思います。